Combien dois-je épargner pour la retraite ?

Les investisseurs du monde entier épargnent activement pour leur retraite, mais quel est le niveau d’épargne suffisant ?

Authors

Cette question tracasse les investisseurs depuis des générations : Combien doit-on épargner pour disposer d’une épargne retraite suffisante ?

Malheureusement, personne ne peut le savoir avec certitude. Nos désirs et nos besoins à la retraite évoluent, tout comme nos revenus tout au long de notre vie, sans parler des nombreuses autres incertitudes qui jalonnent notre existence.

La règle générale indiquée par le secteur de l’investissement consiste à épargner au moins 15 % de ses revenus avant impôt chaque année, en partant du principe que nous épargnons pour la retraite de 25 à 67 ans. Avec d’autres facteurs, cette règle générale devrait vous permettre d’atteindre le même niveau de vie dont vous avez bénéficié pendant vos années d’activité lorsque vous partez à la retraite, bien que cela ne soit pas garanti.

Il est rassurant de constater qu’en moyenne, l’épargne des investisseurs du monde entier est légèrement supérieure aux prévisions du secteur.

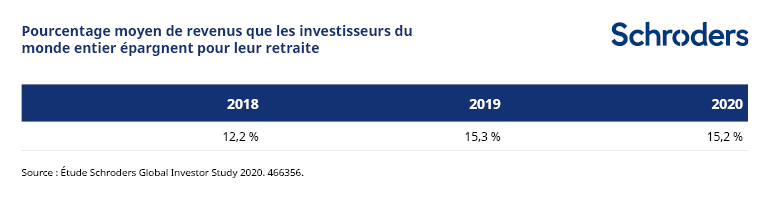

L’étude Schroders Global Investor Study (GIS) 2020 révèle qu’en moyenne, les investisseurs épargnent 15,2 % de leurs revenus spécifiquement pour leur retraite.

L’étude GIS est une étude en ligne indépendante menée auprès de plus de 23 000 investisseurs dans 32 régions du monde, entre le 30 avril et le 15 juin 2020.

Le chiffre 2020 est à peine inférieur à celui de 2019 (15,3 %), malgré la pandémie qui a ravagé l’économie mondiale et le marché de l’emploi. Il reste également bien plus élevé que celui de 2018 (12,2 %).

Transfert de responsabilité de l’épargne retraite

L’augmentation de l’épargne retraite pourrait sans doute s’expliquer par le fait qu’il apparaît de plus en plus clairement que les investisseurs ne peuvent plus compter sur les prestations des régimes de retraite publics pour contribuer au financement d’une part importante de leur retraite.

Plus de la moitié des investisseurs (55 %) conviennent que les prestations des régimes de retraite publics ne suffisent pas à subvenir aux dépenses de la vie courante, selon l’étude GIS 2020.

Il se peut également que certains pays aient activement adopté des politiques visant à transférer la responsabilité du financement des retraites de l’État aux individus.

Par exemple, le Royaume-Uni a mis en place des initiatives telles que l’adhésion automatique (auto enrolment). Cela signifie qu’un salarié est automatiquement affilié au régime de retraite de son entreprise. En parallèle, le Royaume-Uni relève l’âge auquel les personnes peuvent prétendre aux retraites publiques.

Toutefois, l’évolution constante des règles sape la confiance des investisseurs, si bien que certains ne voient même pas l’intérêt d’épargner spécifiquement pour la retraite. (ajouter un lien vers l’article précédent : Déficit d’épargne : 41 % craignent de ne pas avoir assez pour prendre leur retraite).

Les épargnants indécis pourraient-ils être confrontés à un manque à gagner en termes de retraite ?

Éviter d’épargner pour la retraite n’est pas la réponse. C’est la garantie de problèmes plus importants en aval. Ce choix risque également de se révéler problématique pour ceux qui ne sont pas certains de savoir s’ils épargnent suffisamment.

L’étude GIS 2020 a constaté qu’en présence d’un élément d’incertitude, les investisseurs ont tendance à épargner moins - pas plus. Les investisseurs qui se décrivent comme indécis quant à la question de savoir s’ils épargnent suffisamment pour la retraite n’épargnent que 13,9 % de leurs revenus. C’est moins que les 15 % recommandés et beaucoup moins que les investisseurs qui pensent épargner suffisamment (16,8 %).

Rupert Rucker, Responsable Solutions de revenu, déclare : « Il est tout simplement désastreux de ne pas penser à l’épargne pour la retraite. Les générations précédentes bénéficiaient de régimes fondés sur le dernier salaire généreux et d’une plus grande certitude sur les prestations des régimes de retraite publics. Toutefois, ce n’est plus le cas.

« Même si cela peut paraître insignifiant, le fait de mettre de côté ne serait-ce qu’un faible montant peut faire une énorme différence.

« Plus vous commencez à épargner tôt, plus vous pouvez bénéficier du miracle de l’intérêt composé. L’idée consiste simplement à obtenir un rendement non seulement sur votre épargne initiale, mais également sur les intérêts que vous avez accumulés sur l’investissement antérieur de votre épargne.

« Si votre argent est investi, cela signifie qu’il fait la majorité du travail pour vous. En commençant plus tôt, vous n’aurez probablement pas besoin d’épargner un pourcentage plus important de vos revenus plus tard dans la vie. »

L’épargne retraite est davantage une priorité

Lorsqu’on épargne en prévision de sa retraite l’un des aspects les plus difficiles est sans doute d’en faire une priorité et de se visualiser dans le futur. Comment imaginez-vous l’avenir ? Combien d’argent souhaitez-vous dépenser ? Et où voudriez-vous vivre ?

Si vous ne pouvez pas répondre immédiatement à ces questions de manière claire, vous chuterez facilement au premier obstacle et vous cesserez tout simplement de penser à l’épargne retraite jusqu’à ce que ce soit vraiment nécessaire. Or, d’ici là, il sera trop tard. Historiquement, force est de constater que la « vie d’après » n’est pas une priorité pour un grand nombre d’investisseurs.

Cependant, l’étude GIS 2020 montre que cette attitude est en train de changer.

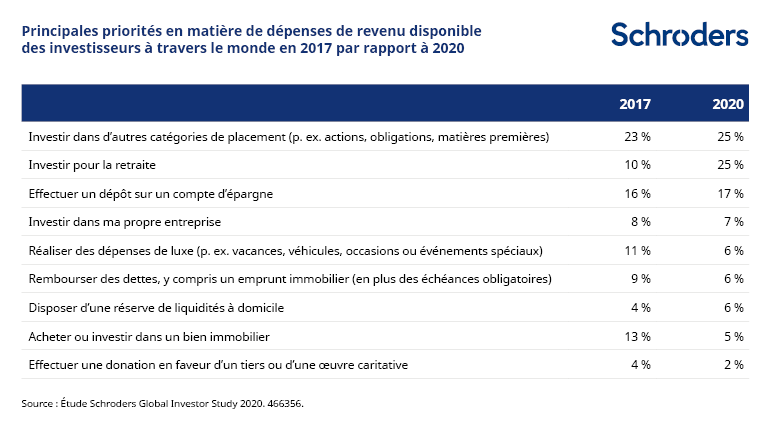

Elle révèle que l’investissement dans la retraite constitue l’une des deux principales priorités en matière d’utilisation du revenu disponible par les investisseurs (voir tableau ci-dessous). C’était loin d’être le cas il y a seulement trois ans, lorsque seuls 10 % des investisseurs envisageaient d’investir en premier lieu dans leur retraite.

Les investisseurs reconnaissent également qu’en période de faiblesse des taux d’intérêt, ils ont besoin de leur argent pour obtenir un rendement supérieur à celui qu’ils sont susceptibles d’obtenir des liquidités.

Un quart de personnes (25 %) investissent dans d’autres catégories de placement (par exemple. actions, obligations et matières premières), contre 17 % qui effectuent un dépôt sur un compte d’épargne.

Il est intéressant de noter que les dépenses consacrées aux articles de luxe et aux investissements immobiliers ont été rétrogradées dans le classement des priorités des répondants. Cela pourrait être lié à un plus grand sentiment de prudence, tandis que les répercussions du coronavirus continuent d’être ressenties.

Authors

Thèmes