Les investisseurs prévoient de pouvoir retirer 10,3 % par an de leur épargne-retraite

Les investisseurs estiment qu’ils peuvent procéder à des retraits importants sur leur épargne-retraite sans épuiser leurs ressources, selon l’enquête Global Investor Study 2019 de Schroders.

Authors

Les investisseurs estiment qu’ils pourront retirer, en moyenne, 10,3 % par an de leur épargne-retraite sans épuiser leurs ressources, selon une nouvelle enquête mondiale.

Ce chiffre est beaucoup plus élevé que la recommandation habituelle sur le montant pouvant être retiré chaque année à titre de revenu. Aux États-Unis, par exemple, la « règle de 4 % » a été la base de la planification financière au cours des dernières décennies, même si certains experts jugent désormais un taux de retrait de 4 % trop élevé.

Ce constat est tiré de l’enquête Schroders Global Investor Study 2019, qui a sondé l’opinion de 25 000 investisseurs dans 32 localisations.

Sangita Chawla, Responsable de l’épargne-retraite chez Schroders, a déclaré : « Un chiffre moyen aussi élevé de retraits dans cet environnement de marché est inquiétant.

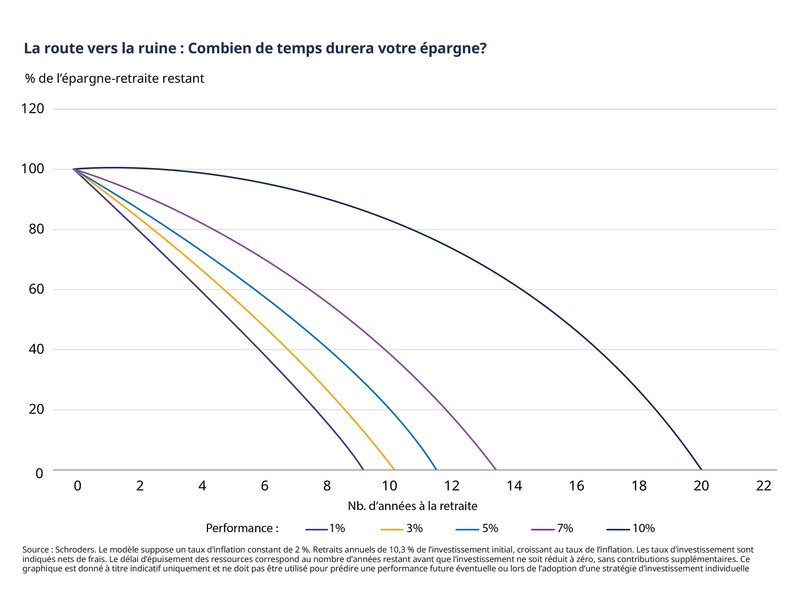

Nos calculs [voir ci-dessous] montrent qu’un taux de retrait de 10,3 % pourrait épuiser l’épargne d’un retraité en dix ans.

Pourquoi les investisseurs sont-ils si optimistes ? Une explication pourrait être que trop de gens sous-estiment leur longévité potentielle. Selon les données des Nations Unies, l’espérance de vie moyenne à l’échelle mondiale des personnes âgées de 65 ans est passée de 80 à 82 ans au cours de la dernière décennie.

Bien que cette statistique diffère entre les hommes et les femmes, et qu’elle soit susceptible d’augmenter encore à l’avenir, ce sont le populations des pays les moins développés qui vieillissent le plus rapidement.

Il se peut également que les investisseurs soient plus optimistes quant aux montants qu’ils prévoient de retirer parce qu’ils peuvent compter sur d’autres sources de revenus ou de richesse.

Ces facteurs mis à part, il faut admettre que calculer le temps que peut durer l’épargne n’est pas facile, d’autant plus qu’il faut tenir compte de l’inflation, des frais et de la variabilité de la performance des placements. Nous recommandons toujours de demander l’assistance professionnelle d’un conseiller ou gestionnaire financier. »

Combien de temps mon épargne durera-t-elle à la retraite ?

La règle de 4 % est apparue au début des années 1990. D’un montant d’épargne-retraite de 100 000 USD, un investisseur retirerait donc 4 000 USD par an, le taux de retrait augmentant chaque année avec l’inflation. Selon cette règle, s’il retire un montant supérieur, le retraité court le risque d’avoir vidé son bas de laine au bout de 30 ans.

Le graphique ci-dessous, basé sur l’analyse de Schroders, montre les effets d’un taux de retrait de 10,3 % sur un portefeuille.

Si l’on prend l’hypothèse d’un investissement dans un portefeuille visant à générer un rendement réel (après inflation) de 4 % par an. Après prise en compte des frais de 1 % par an, un retraité aura épuisé son épargne au bout de dix ans.

Pour le retraité moyen vivant vingt ans qui souhaite retirer 10 % par an, les mêmes 100 000 USD devraient être investis dans des actifs rapportant 10 % par an (après frais et inflation).

Non seulement il est très peu probable qu’un retraité veuille prendre un tel risque, mais il est aussi difficile de trouver des portefeuilles pouvant offrir cette performance sur une période de vingt ans.

Pour couvrir une retraite plus réaliste d’environ 20 ans, une performance annuelle de 10 %, nette de frais et d’inflation, serait nécessaire.

Ventilation géographique

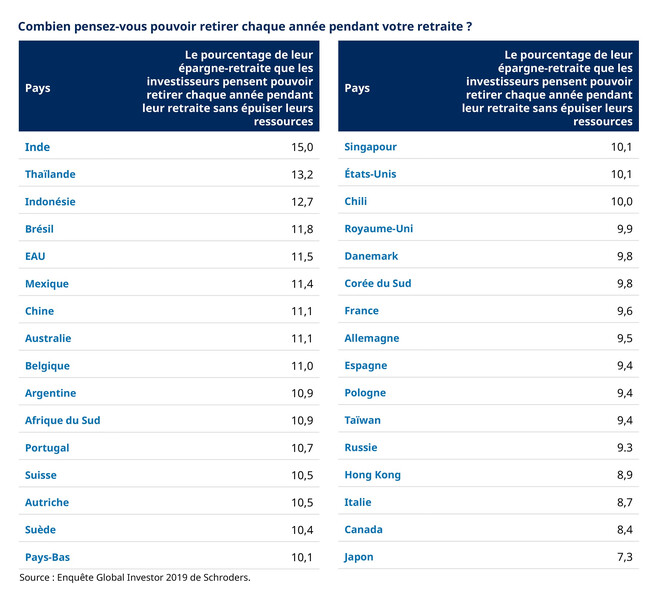

L’enquête Global Investor Study 2019 de Schroders a également mis en évidence les disparités géographiques concernant la proportion moyenne que les investisseurs estiment être en mesure de retirer de leur épargne-retraite chaque année sans épuiser leurs ressources. En Inde, les investisseurs indiquent la moyenne la plus élevée (15,0 %) alors que les investisseurs japonais déclarent le pourcentage le plus faible (7,3 %).

Sur le plan régional, les investisseurs asiatiques (10,8 %) révèlent la moyenne la plus élevée. L’Europe (9,8 %) se classe en queue du palmarès, tandis que pour les Amériques, le pourcentage moyen s’établit à 10,4 %.

Vous trouverez ci-dessous le tableau contenant la liste complète des pays avec les pourcentages que les investisseurs estiment pouvoir retirer à la retraite.

Sangita Chawla de chez Schroders a déclaré : « Il faut tenir compte du fait que les taux d’intérêt sont plus élevés dans certains pays, comme l’Inde, et que les investisseurs pourraient s’attendre à de meilleurs rendements.

Toutefois, les taux de retrait semblent très élevés dans le monde entier, considérant notamment que le taux de retrait le plus bas s’inscrit légèrement au-dessus de 7 %.

Cela devrait vraiment tirer la sonnette d’alarme, sachant que les taux d’intérêt réels sont négatifs sur les marchés développés. Et même si les taux réels ont été plus élevés dans certaines économies émergentes, ils sont à la baisse également. »

En avril 2019, Schroders a confié à Research Plus Ltd. la réalisation d’une enquête en ligne indépendante auprès de 25 743 investisseurs dans 32 localisations à travers le monde, dont l’Allemagne, l’Australie, le Brésil, le Canada, la Chine, l’Espagne, les États-Unis, la France, l’Inde, l’Italie, le Japon, les Pays-Bas et le Royaume-Uni. Au sens de cette enquête, « un investisseur » correspond à toute personne envisageant d’investir au moins 10 000 euros (ou une somme équivalente) au cours des 12 prochains mois et ayant modifié ses placements au cours des dix dernières années.

Information importante: Cette communication est destinée à des fins marketing. Ce document exprime les opinions de ses auteurs sur cette page. Ces opinions ne représentent pas nécessairement celles formulées ou reflétées dans d’autres supports de communication, présentations de stratégies ou de fonds de Schroders. Ce support n’est destiné qu’à des fins d’information et ne constitue nullement une publication à caractère promotionnel. Le support n’est pas destiné à représenter une offre ou une sollicitation d’achat ou de vente de tout instrument financier. Il n’est pas destiné à fournir, et ne doit pas être considéré comme un conseil comptable, juridique ou fiscal, ou des recommandations d’investissement. Il convient de ne pas se fier aux opinions et informations fournies dans le présent document pour réaliser des investissements individuels et/ou prendre des décisions stratégiques. Les performances passées ne constituent pas une indication fiable des résultats futurs. La valeur des investissements peut varier à la hausse comme à la baisse et n’est pas garantie. Tous les investissements comportent des risques, y compris celui de perte du principal. Schroders considère que les informations de la présente communication sont fiables, mais n’en garantit ni l’exhaustivité ni l’exactitude. Certaines informations citées ont été obtenues auprès de sources externes que nous estimons fiables. Nous déclinons toute responsabilité quant aux éventuelles erreurs commises par ou informations factuelles obtenues auprès de tierces parties, sachant que ces données peuvent changer en fonction des conditions de marché. Cela n’exclut en aucune manière la responsabilité de Schroders à l’égard de ses clients en vertu d’un quelconque système réglementaire. Les régions/secteurs sont présentés à titre d’illustration uniquement et ne doivent pas être considérés comme une recommandation d’achat ou de vente. Les opinions exprimées dans le présent support contiennent des énoncés prospectifs. Nous estimons que ces énoncés reposent sur nos anticipations et convictions dans des hypothèses raisonnables dans les limites de nos connaissances actuelles. Toutefois, aucune garantie ne peut être apportée quant à la réalisation future de ces anticipations et opinions. Les avis et opinions sont susceptibles de changer. Ce contenu est publié au Royaume-Uni par Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU. Société immatriculée en Angleterre sous le numéro 1893220. Agréé et réglementé par la Financial Conduct Authority.

Authors

Thèmes