Pourquoi 70 % des retraités continuent d’investir durant leur retraite

Plus des deux-tiers des personnes interrogées envisagent de continuer d’investir après leur départ à la retraite, d’après une importante étude réalisée à l’échelle mondiale.

Authors

Pour un grand nombre d’entre elles, l’idée de la retraite est de ne plus connaître le stress de la vie de tous les jours. Mais avec un coût de la vie en hausse et des taux d'intérêt à des faibles niveaux, les retraités peuvent avoir besoin de réfléchir à la manière de générer un revenu supplémentaire grâce à leur épargne-retraite.

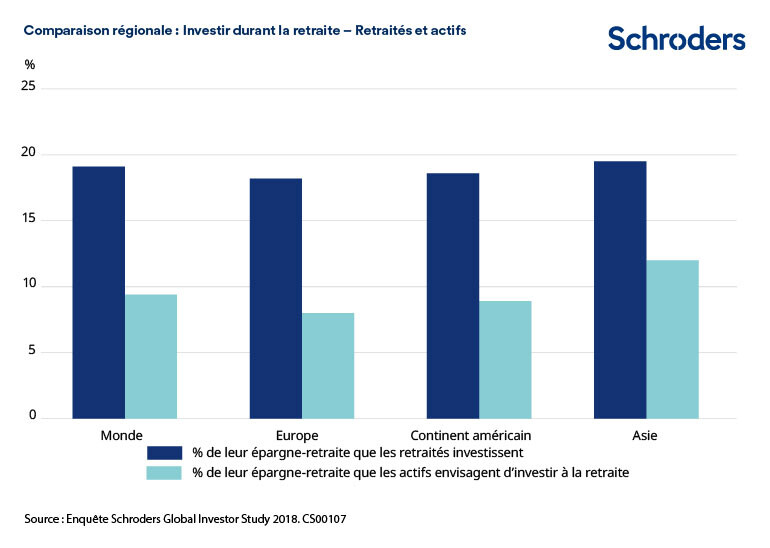

Une grande étude internationale a montré que 70 % des actifs envisagent de continuer d’investir après leur départ à la retraite. En moyenne, ils alloueront 13,3 % de leur épargne-retraite à des placements financiers.

Ce chiffre est même supérieur dans le cas des retraités. Ces derniers ont déclaré qu’ils allouaient près d’un cinquième (19,1 %) de leur épargne-retraite dans des placements.

Telles sont les conclusions de l’enquête Schroders Global Investor Study 2018 menée auprès de plus de 22 000 investisseurs basés dans 30 pays.

La proportion de l’épargne-retraite conservée en placements financiers varie en fonction des régions. En Asie, les retraités en ont alloué la plus forte part (19,5 %). Les retraités du continent américain ont conservé 18,6 % en placements, légèrement plus qu’en Europe (18,2 %).

Les retraités sud-africains ont affirmé y avoir investi la plus forte proportion de leur épargne. C’est également dans ce pays que l’écart est le plus important (16,9 %) entre le montant que les retraités investissent (26,6 %) et le montant que les actifs envisagent d’investir (9,7 %).

Lesley-Ann Morgan, Responsable des Solutions Retraite chez Schroders, a commenté : « L’enquête suggère que les retraités doivent réfléchir beaucoup plus à la manière d’investir leur épargne à la retraite qu’ils ne le faisaient peut-être auparavant.

« Plusieurs raisons peuvent expliquer pourquoi les retraités investissent un pourcentage supérieur de leur épargne-retraite que celui qu’envisagent les actifs. Dans de nombreux pays, la faiblesse des taux d'intérêt et la hausse de l’inflation a diminué la valeur des revenus que peuvent offrir les comptes bancaires et les produits garantis. Par ailleurs, les gens vivent plus longtemps, de sorte qu’ils doivent financer un nombre d’années de retraite supérieur.

« Notre étude montre que les retraités se sont adaptés à cette réalité en conservant dans des placements une part supérieure de leur épargne. Pour les actifs qui approchent de la retraite, l’étude montre qu’ils pourraient être amenés à repenser la manière dont ils investissent durant leur retraite afin de satisfaire leurs besoins de revenus. »

Veuillez trouver une comparaison de l’ensemble des pays dans le tableau ci-après.

Les effets de la hausse du coût de la vie et du faible niveau des taux d'intérêt

Un coût de la vie supérieur à la moyenne et la baisse des taux d’intérêt et des performances pourraient conduire de nombreuses personnes à jongler avec leur budget ou à revoir leur aspirations à la retraite.

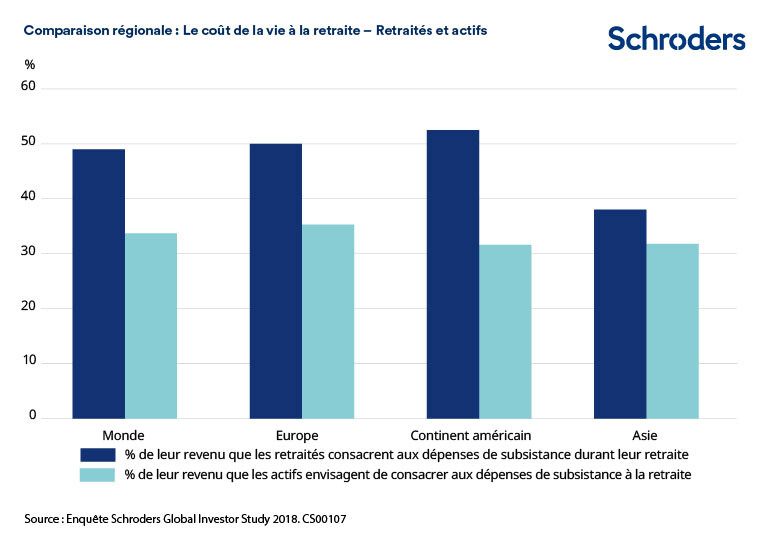

L’enquête Schroders Global Investor Study 2018 a montré que l’investisseur moyen s’attendait à ce que ses dépenses de subsistance représentent 33,7 % de son épargne-retraite. Or les retraités affirment qu’elles en représentent 49 %.

Sur le plan régional, les retraités du continent américain et d’Europe affectaient davantage de leur épargne-retraite (52,5 % et 50 %, respectivement) aux dépenses de subsistance, alors que ce chiffre était inférieur en Asie (38 %).

Veuillez trouver une comparaison de l’ensemble des pays dans le tableau ci-après.

L’évolution de la situation des retraités

Un taux d’épargne potentiellement inférieur pourrait conduire les investisseurs à revoir leurs attentes à l’égard de leur revenu de retraite, comme le suggèrent les résultats de l’enquête Schroders Global Investor Study.

À titre d'exemple, les actifs ont déclaré envisager de dépenser en moyenne 25,6 % de leur épargne-retraite dans les voyages et les loisirs, alors qu’actuellement, les retraités affirment en dépenser seulement 22,3 %.

Même si la crise financière internationale remonte à dix ans, ses effets se font encore ressentir. Si l’économie mondiale s’est redressée après la récession qui a suivi cette crise, de nombreuses mesures prises pour éviter un effondrement de l’économie demeurent en place, ce qui a un impact significatif sur le coût de la vie et la performance de l’épargne.

Lire la suite : Trois scénarios montrant la vitesse à laquelle l’inflation peut éroder votre patrimoine financier

Dans de nombreux pays par exemple, le coût de la vie (inflation) progresse à un rythme supérieur aux taux d’intérêt versés par l’épargne détenue sur un compte bancaire. Il s’agit d’un problème significatif pour les retraités qui, par le passé, avaient tendance à s’appuyer en partie sur le revenu procuré par cette épargne. Aujourd'hui, qu’ils envisagent simplement de compléter leur revenu de retraite ou de conserver de l’argent pour leurs héritiers, une option peut consister à maintenir une partie supérieure de leur épargne-retraite dans des placements.

La valeur des investissements et les revenus qui en découlent peuvent évoluer à la hausse comme à la baisse. Les investisseurs ne sont donc pas assurés de recouvrer l’intégralité des sommes initialement investies.

Les performances financières influent sur le montant des revenus que l’épargne-retraite peut générer. Même si l’expérience historique n'est pas indicative des performances futures, elle donne matière à réflexion. Un principe arbitraire appliqué aux États-Unis, introduit par le conseiller William Bengen, estime à 4 % le montant idéal de retrait d’un capital-retraite - en commençant par un niveau de retrait de 4 000 dollars dans le cas d’un portefeuille de 100 000 dollars, puis en l’augmentant de l’inflation. Si ce taux de retrait est supérieur, l’épargne risque de s’assécher dans un délai de 30 ans.

Or ce principe a été établi au milieu des années 1990, période à laquelle l'environnement d'investissement était très différent de l’actuel. Il peut se révéler aujourd’hui nécessaire de réévaluer ce principe compte tenu de performances en baisse et de durées de vie plus longues. Ainsi, un taux inférieur à 4 % pourrait se révéler préférable en fonction de votre situation financière.

Confiée par Schroders à Research Plus Ltd, cette enquête indépendante a été conduite en ligne entre le 20 mars et le 23 avril 2018 auprès de plus de 22 000 investisseurs basés dans 30 pays (notamment l’Allemagne, l’Australie, le Brésil, le Canada, la Chine, les EAU, l’Espagne, les États-Unis, la France, l’Inde, l’Italie, le Japon, les Pays-Bas et le Royaume-Uni). Au sens de cette enquête, un investisseur correspond à toute personne envisageant d'investir au moins 10 000 euros (ou une somme équivalente) au cours des 12 prochains mois et ayant modifié ses placements au cours des dix dernières années.

Information importante: Cette communication est destinée à des fins marketing. Ce document exprime les opinions de ses auteurs sur cette page. Ces opinions ne représentent pas nécessairement celles formulées ou reflétées dans d’autres supports de communication, présentations de stratégies ou de fonds de Schroders. Ce support n’est destiné qu’à des fins d’information et ne constitue nullement une publication à caractère promotionnel. Le support n’est pas destiné à représenter une offre ou une sollicitation d’achat ou de vente de tout instrument financier. Il n’est pas destiné à fournir, et ne doit pas être considéré comme un conseil comptable, juridique ou fiscal, ou des recommandations d’investissement. Il convient de ne pas se fier aux opinions et informations fournies dans le présent document pour réaliser des investissements individuels et/ou prendre des décisions stratégiques. Les performances passées ne constituent pas une indication fiable des résultats futurs. La valeur des investissements peut varier à la hausse comme à la baisse et n’est pas garantie. Tous les investissements comportent des risques, y compris celui de perte du principal. Schroders considère que les informations de la présente communication sont fiables, mais n’en garantit ni l’exhaustivité ni l’exactitude. Certaines informations citées ont été obtenues auprès de sources externes que nous estimons fiables. Nous déclinons toute responsabilité quant aux éventuelles erreurs commises par ou informations factuelles obtenues auprès de tierces parties, sachant que ces données peuvent changer en fonction des conditions de marché. Cela n’exclut en aucune manière la responsabilité de Schroders à l’égard de ses clients en vertu d’un quelconque système réglementaire. Les régions/secteurs sont présentés à titre d’illustration uniquement et ne doivent pas être considérés comme une recommandation d’achat ou de vente. Les opinions exprimées dans le présent support contiennent des énoncés prospectifs. Nous estimons que ces énoncés reposent sur nos anticipations et convictions dans des hypothèses raisonnables dans les limites de nos connaissances actuelles. Toutefois, aucune garantie ne peut être apportée quant à la réalisation future de ces anticipations et opinions. Les avis et opinions sont susceptibles de changer. Ce contenu est publié au Royaume-Uni par Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU. Société immatriculée en Angleterre sous le numéro 1893220. Agréé et réglementé par la Financial Conduct Authority.

Authors

Thèmes