Perspectivas 2022: Economía global

El economista jefe de Schroders, Keith Wade, da su opinión sobre las perspectivas de la economía global en 2022, cuando se espera que el crecimiento se enfríe tras un 2021 muy sólido.

Authors

- 2022 será otro buen año para el crecimiento, aunque es probable que la recuperación siga siendo desigual

- La retirada anticipada de los planes de ayuda de emergencia desempeñará un papel importante en la configuración de las perspectivas

- Los riesgos incluyen una inflación superior a la prevista y un crecimiento más débil.

La aparición de la variante de Omicron del Covid nos ha recordado las incertidumbres que siguen existiendo en torno a esta pandemia. A pesar de ello, esperamos que 2022 sea otro buen año de crecimiento, ya que la economía mundial continúa su recuperación. No obstante, prevemos que el crecimiento se enfríe tras un 2021 excepcionalmente fuerte, a medida que el apoyo masivo ofrecido por los gobiernos y los bancos centrales durante las etapas iniciales de la pandemia comienza a desaparecer.

La inflación debería moderarse, pero los responsables políticos y los inversores se enfrentan a un período difícil. En este sentido, prevemos que el crecimiento del PIB mundial en 2021 sea del 5,6%, seguido de un crecimiento del 4,0% en 2022. Mientras que esperamos que la inflación mundial se sitúe en el 3,4% para 2021 y aumente al 3,8% en 2022.

La recuperación económica tras la pandemia ha sido diferente a las recuperaciones económicas del pasado. Esto ha provocado problemas imprevistos en las cadenas de suministro, que se han visto afectadas por los cuellos de botella. También hemos visto problemas con los mercados laborales, donde las empresas han luchado con la escasez de trabajadores. Estos factores han propiciado un incremento de la inflación y de los salarios mayor de lo previsto.

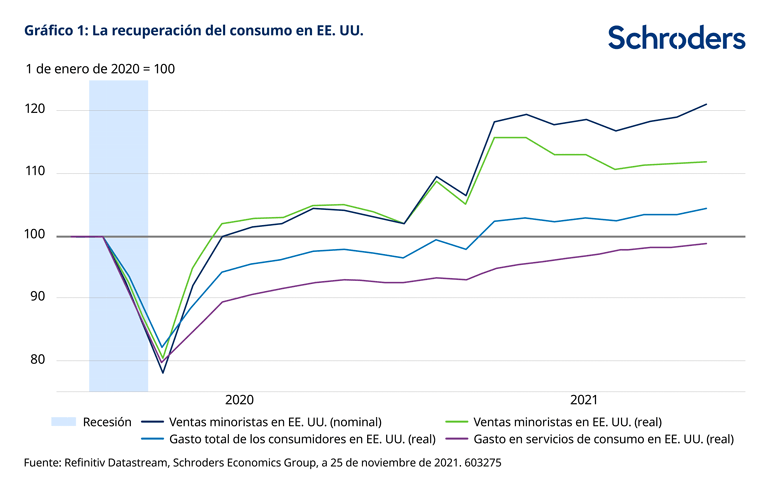

La naturaleza desigual de la recuperación puede verse en el indicador clave de las cifras de gasto del consumidor estadounidense (véase el gráfico 1). Estas indican que los volúmenes de ventas al por menor, o las ventas reales al por menor, se sitúan más de un 10% por encima de sus niveles anteriores a la pandemia. En cambio, el gasto real en el sector servicios sigue estando un 2% por debajo.

La recuperación ha sido impulsada de forma desproporcionada por el sector bienes y esto ha creado una presión extraordinaria en las cadenas de suministro y los mercados de materias primas. Tras el final de la crisis financiera mundial en 2009, se necesitaron cuatro años y medio para que los volúmenes de ventas al por menor superasen en esta medida los niveles anteriores. En esta ocasión se han necesitado 18 meses.

El impacto de los cuellos de botella en la reciente pérdida de impulso de las ventas al por menor es evidente. Esta pérdida refleja principalmente el impacto de la mayor inflación, ya que los minoristas, ante la escasez de oferta, han conseguido trasladar los aumentos de costes a sus propios productos. En términos nominales, las ventas han seguido avanzando y se sitúan un 20% por encima de los niveles anteriores a la pandemia.

El aumento de la inflación refleja un desequilibrio entre la oferta restringida y la fuerte demanda. Aunque los bancos centrales no pueden influir en la primera (acelerar la entrega de la mercancía, por ejemplo, o, en el caso de las energías renovables, hacer que el viento sople con más fuerza), sí pueden restablecer el equilibrio, ya que disponen de las herramientas necesarias para hacer frente a la fuerza de la demanda.

El apoyo político se reducirá en 2022

Esperamos que la retirada de los niveles de ayuda de emergencia por parte de los bancos centrales y los gobiernos desempeñe un papel importante en la configuración de la actividad económica en 2022. Las políticas de estímulo fiscal masivo (políticas de gasto público e impuestos diseñadas para apoyar a las economías a corto plazo) en respuesta a la pandemia ya están disminuyendo en EE.UU. y Reino Unido.

Aunque el gasto público seguirá siendo importante, la política fiscal será menos favorable en 2022. Esto no debería sorprender, sobre todo después de la gran inyección de ayudas fiscales acometidas durante 2021. En EE.UU., el Acuerdo Bipartidista sobre Infraestructuras se pondrá en marcha el año que viene y el paquete de medidas Build Back Better, de mayor alcance, que actualmente se está tramitando en el Congreso, debería ayudar (si se aprueba en el Senado). Sin embargo, el "impulso al crecimiento" global propiciado por la política fiscal será menor que en 2021.

La historia es similar en Reino Unido, donde los impuestos de sociedades y sobre la renta aumentarán el año que viene, junto con la subida de las contribuciones a la seguridad social (impuestos sobre las nóminas).

En cambio, la eurozona destaca porque se espera que el gasto fiscal siga siendo fuerte debido al plan de recuperación de Europa. El estímulo es ligeramente menor que en 2021, pero sigue siendo significativo. Mientras tanto, se espera que China mantenga el estímulo fiscal en 2022 a través de un mayor endeudamiento de los gobiernos locales, pero parte de él se deberá a que los bancos se animarán a prestar más.

En cuanto al apoyo monetario (políticas a corto plazo de los bancos centrales diseñadas para estimular las economías), también vemos movimiento en una dirección menos positiva en Estados Unidos y Reino Unido. En estos países, los bancos centrales están poniendo fin a los programas de flexibilización cuantitativa (QE) que se han utilizado para inyectar dinero directamente en el sistema financiero. El Banco de Inglaterra (BoE) y la Reserva Federal de EE.UU. (Fed) también se disponen a subir los tipos de interés.

Esperamos que el Banco de Inglaterra suba los tipos en diciembre de 2021 (con el programa QE de la era Covid en camino de alcanzar su tamaño completo) y en febrero de 2022. Mientras tanto, se espera que la Fed sea más paciente y suba los tipos en diciembre del año que viene, después de reducir totalmente las compras de activos en junio (estas compras de activos son el medio por el que muchos bancos centrales han inyectado dinero en el sistema financiero en el marco de sus QE). Posteriormente, esperamos que los tipos de interés de ambas economías sigan subiendo en 2023.

Nuestra opinión es que la política de los bancos centrales pasará de ser positiva a neutral (en lugar de negativa), ya que los tipos de interés siguen estando bajos en relación con el tipo de "equilibrio". Cuando una economía está a plena capacidad, éste es el tipo necesario para evitar un exceso de estimulación (y posiblemente presiones inflacionistas indebidas) o una infraestimulación (que podría provocar una contracción económica y riesgo de deflación).

¿La demanda privada se intensifica?

Estos cambios no deberían sorprender, ya que las ayudas tenían que llegar a su fin una vez que la recuperación se afianzara. Sin embargo, para que el crecimiento se mantenga es necesario que los gobiernos y los bancos centrales cedan el testigo al sector privado.

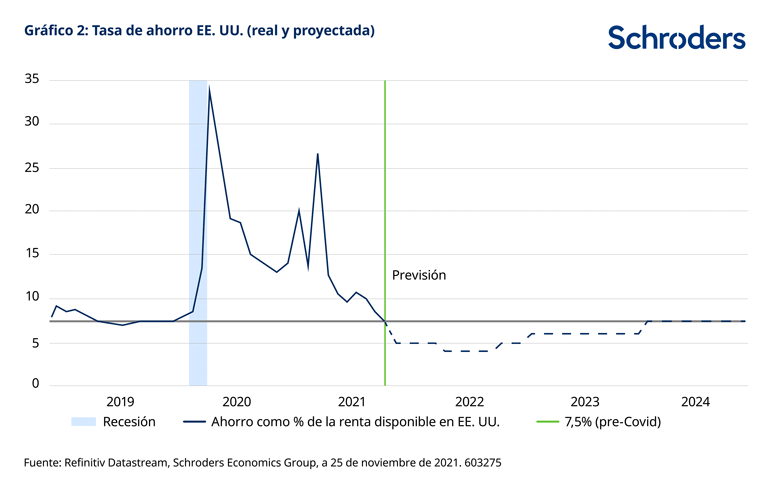

En este frente, el consumidor es fundamental y es aquí donde se busca que los hogares gasten los ahorros que acumularon durante el confinamiento. En la práctica, esto significaría una caída de la tasa de ahorro por debajo de su media prepandémica del 7,5%, ya que el exceso de ahorro se gastará (véase el gráfico 2, a continuación).

La tasa de ahorro de EE.UU. ya ha descendido significativamente en 2021, pero es fundamental para el consumo que siga bajando en 2022. Esto se debe a la reducción de los ingresos reales por el aumento de la inflación, aunque esperamos que la inflación estadounidense y mundial se modere en la segunda mitad del próximo año.

La situación en la eurozona y Reino Unido es similar, aunque creemos que los hogares de estas economías se encuentran en una fase más temprana de agotamiento de su exceso de ahorro. Juzgar la situación en China es más difícil debido a la falta de datos, pero se cree que hay menos exceso de ahorro que en Occidente.

Resultados políticos divergentes

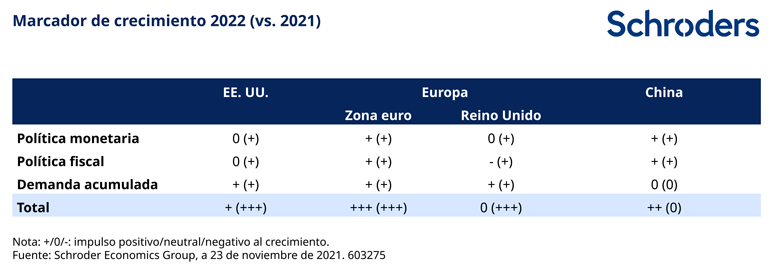

Para cada uno de los principales bloques económicos hemos puntuado los diferentes componentes de la política monetaria y fiscal y el potencial de la demanda acumulada. Sobre esta base, vemos considerables oscilaciones entre 2021 y 2022 para EE.UU. y Reino Unido, desde un estímulo máximo hasta una postura más modesta o neutral. La eurozona se mantiene en una posición más firme, mientras que China se inclina por un mayor estímulo tanto monetario como fiscal (véase el cuadro siguiente).

Esperamos que la divergencia entre EE.UU. y Reino Unido y la eurozona y China cree oportunidades en los mercados de bonos y divisas. También observamos muchas incertidumbres en torno a la inflación y el crecimiento, sobre todo las derivadas de los cuellos de botella en la cadena de suministro y la persistencia de la escasez de mano de obra. Un mayor crecimiento de los salarios que repercuta en los costes y los precios podría dar lugar a una inflación superior a la prevista y a un crecimiento más débil, con el riesgo de que se produzca una "estanflación".

La aparición de la variante Omicron se produjo después de que finalizáramos nuestras previsiones, pero aumenta claramente el riesgo de nuevas restricciones a la actividad y de nuevas interrupciones de la oferta. En este momento es demasiado incierto juzgar el impacto macro, sólo que se suma a los riesgos de estanflación en la economía mundial.

Suscríbete a nuestro contenido

Visita nuestro centro de preferencias y escoge qué información quieres recibir por parte de Schroders.

Authors

Temáticas