28 mois plus tard : les actions européennes font-elles leur retour sur le radar des investisseurs ?

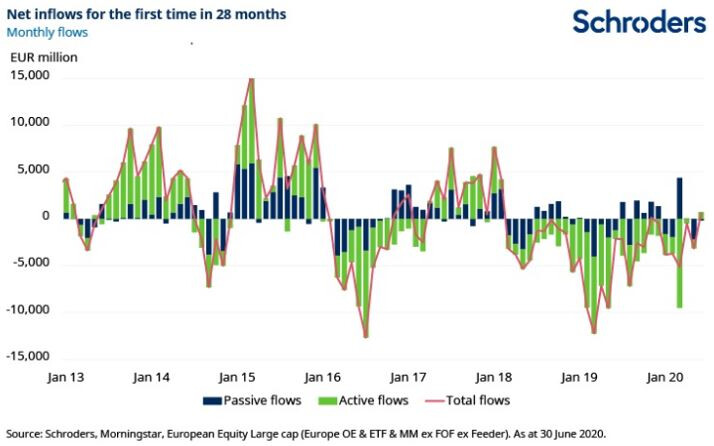

Les flux d’actions européennes sont devenus positifs en juin pour la première fois en 28 mois - nous examinons ce qui pourrait relancer l’intérêt des investisseurs pour la classe d’actifs.

Authors

Les deux dernières années ont été difficiles pour les actions paneuropéennes. Sous l'effet conjugué des préoccupations politiques, notamment concernant le Brexit, et de la faiblesse de la croissance économique, de nombreux investisseurs ont boudé la classe d’actifs. Les investisseurs en actions ont plutôt eu tendance à privilégier les États-Unis.

Toutefois, certains signes indiquent un regain d'intérêt pour l'Europe de la part des investisseurs. Le graphique ci-dessous, qui utilise les données de Morningstar, montre que les actions européennes gérées de manière active ont fait l'objet de flux positifs en juin. Ce phénomène intervient après 28 mois consécutifs de sorties de capitaux des fonds actifs au sein de la classe d’actifs.

Pourquoi un tel regain d’intérêt ? Tout d'abord, l'Europe a relativement bien réussi à contenir le coronavirus. Bien qu'un certain nombre de pays, notamment l'Italie, aient été gravement touchés dans les premiers mois de la pandémie, les mesures strictes de confinement imposées par les autorités ont réussi à ralentir la propagation du virus. L’activité économique, y compris le tourisme international, a redémarré dans de nombreux pays.

Plus important encore peut-être, la réponse de l’UE a contribué à renforcer la confiance. Les différents pays ont soutenu les ménages et les entreprises par divers moyens, mais le fonds de relance de l'UE, doté de 750 milliards d'euros, constitue une avancée importante. Il prévoit que la Commission européenne emprunte sur les marchés de capitaux et qu'un programme de subventions de 390 milliards d'euros soit mis en place pour les États membres économiquement affaiblis par la Covid-19.

L'ampleur du fonds de relance avait déjà donné un coup de fouet aux marchés lors de sa proposition initiale. Le fait qu'il ait désormais été adopté, bien qu'après de longues négociations, montre à quel point les autorités européennes sont capables d'apporter une réponse crédible et coordonnée. Il s’agit d’une mesure positive qui pourrait avoir surpris certains observateurs et spécialistes de l’allocation d’actifs.

Il est évident que les perspectives sont incertaines, notamment en ce qui concerne la propagation du virus. Des foyers continuent à émerger et la perspective d’une deuxième vague ne saurait être écartée.

Toutefois, la réponse apportée par l’Europe au virus jusqu’à présent peut être un facteur susceptible d’attirer les investisseurs vers les actions de la région, tant en termes de confinement que d’action collective sur le fonds de relance. De leur côté, les États-Unis font face à de nouvelles mesures de confinement dans certains États et à une élection présidentielle incertaine cet automne.

Parallèlement, les valorisations en Europe restent attrayantes par rapport aux États-Unis. Fin juin, le ratio cours/bénéfice corrigé des variations conjoncturelles s’est établi à 18,2x pour l’Europe hors Royaume-Uni et à 12,7x pour le Royaume-Uni, contre 27,7x pour les États-Unis.

S’abonner à nos paroles d’experts

Visitez notre centre de préférences et choisissez les articles que vous souhaitez recevoir.

Réservé exclusivement aux investisseurs et aux conseillers professionnels.

Ce document exprime les opinions du gérant ou de l'équipe citée et ne représente pas nécessairement les opinions formulées ou reflétées dans d’autres supports de communication, présentations de stratégies ou de fonds de Schroders.

Ce document n’est destiné qu’à des fins d’information et ne constitue nullement une publication à caractère promotionnel. Il ne constitue pas une offre ou une sollicitation d’achat ou de vente d’un instrument financier quelconque. Il n’y a pas lieu de considérer le présent document comme contenant des recommandations en matière comptable, juridique ou fiscale, ou d’investissements. Schroders considère que les informations contenues dans ce document sont fiables, mais n’en garantit ni l’exhaustivité ni l’exactitude. Nous déclinons toute responsabilité pour toute opinion erronée ou pour toute appréciation erronée des faits. Aucun investissement et/ou aucune décision d’ordre stratégique ne doit se fonder sur les opinions et les informations contenues dans ce document.

Les performances passées ne sont pas un indicateur fiable des performances futures. Les cours des actions ainsi que le revenu qui en découle peuvent évoluer à la baisse comme à la hausse et les investisseurs peuvent ne pas récupérer le montant qu’ils ont investi.

Les prévisions contenues dans le présent document résultent de modèles statistiques, fondés sur un certain nombre d'hypothèses.

Elles sont soumises à un degré élevé d'incertitude concernant l'évolution de certains facteurs économiques et de marché susceptibles d'affecter la performance future réelle. Les prévisions sont fournies à titre d'information à la date d'aujourd'hui. Nos hypothèses peuvent changer sensiblement au gré de l'évolution possible des hypothèses sous-jacentes notamment, entre autres, l'évolution des conditions économiques et de marché. Nous ne sommes tenus à l'obligation de vous communiquer des mises à jour ou des modifications de ces prévisions au fur et à mesure de l'évolution des conditions économiques, des marchés, de nos modèles ou d'autres facteurs.

Ce document est produit par Schroder Investment Management (Europe) S.A., succursale française, 1, rue Euler, 75008 Paris, France.

Authors

Thèmes