Perspectives pour 2017 : Dette émergente à performance absolue

Face au contexte obligataire qui s’annonce difficile pour 2017, les meilleures opportunités pourraient résider parmi certaines obligations souveraines en devise locale. Pour en bénéficier, il est recommandé d’avoir recours à une approche à performance absolue axée sur la maîtrise des risques.

Authors

- Une approche d’investissement flexible et sélective, axée sur la protection contre le risque baissier, sera plus que jamais nécessaire en 2017.

- Après avoir procédé à des ajustements, de nombreux marchés émergents sont désormais mieux armés pour faire face aux défis qui les attendent dans l’immédiat.

- Nous identifions des opportunités d’investissement intéressantes parmi certaines obligations souveraines des marchés émergents en devise locale. En revanche, nous pensons qu’il faut éviter les obligations émergentes libellées en dollar américain.

La mauvaise nouvelle

Nous pensons que les conditions sont réunies pour que la Réserve fédérale américaine accélère son processus de normalisation de la politique monétaire, amplifiant ainsi les récentes pressions sur les marchés obligataires des pays émergents et à l’échelle mondiale.

Parallèlement, la dégradation de la trajectoire de croissance de la Chine et ses ratios d’endettement abyssaux devraient demeurer une source majeure d’inquiétudes. Dans ce contexte, le risque que des sorties de capitaux de Chine non maîtrisées puissent entraîner des perturbations intermittentes sur les marchés financiers mondiaux est toujours très élevé.

La bonne nouvelle

La bonne nouvelle c’est que de nombreux marchés émergents sont maintenant mieux armés pour faire face à ces difficultés grâce aux ajustements macroéconomiques de ces trois dernières années.

Ces ajustements sont maintenant bien avancés dans des pays comme le Brésil, la Colombie, la Russie, l’Inde, l’Indonésie et l’Afrique du Sud. Ces pays ont déjà connu une importante dévaluation de leur devise, un cycle de resserrement monétaire et un nouveau cap sur les réformes. Par conséquent, les tensions inflationnistes et les déficits courants importants subis par ces pays de 2013 à 2015 sont désormais sous contrôle.

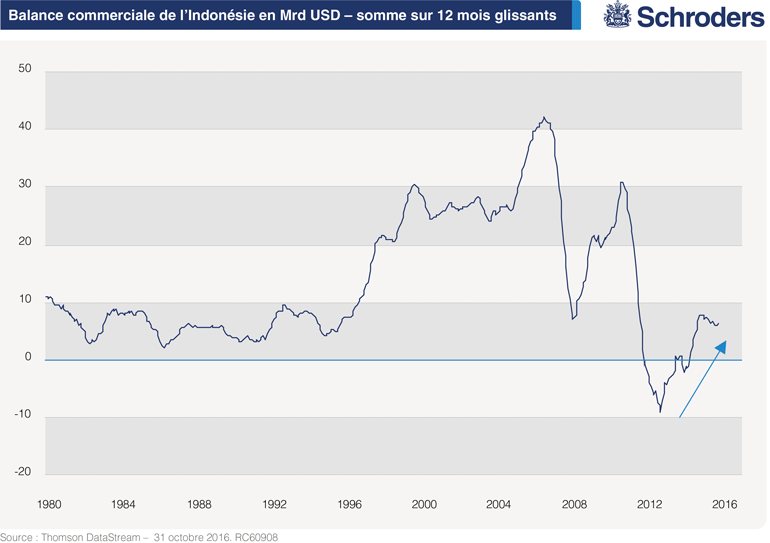

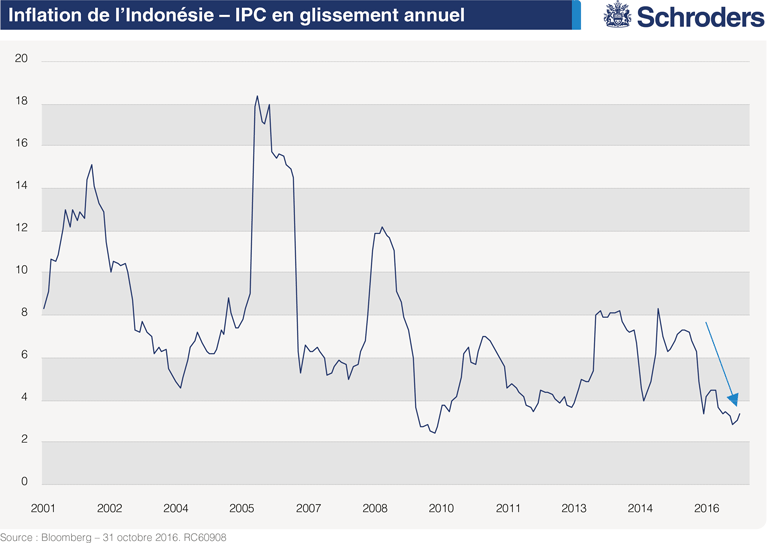

Les graphiques ci-dessous montrent l’exemple de l’Indonésie, où le déficit commercial a été éliminé et où l’inflation est tombée à des plus bas sur plusieurs années.

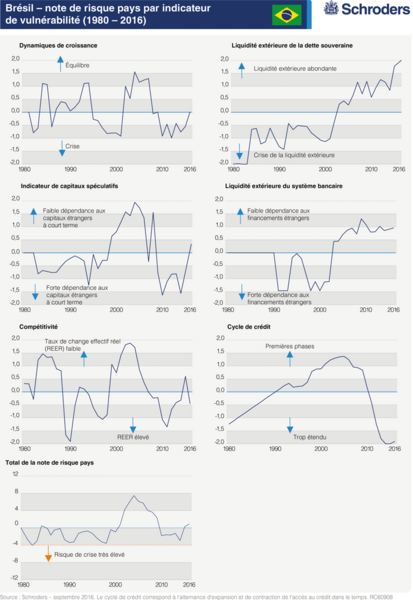

Le Brésil est un autre exemple d’amélioration post-crise, comme le montre le graphique ci-dessous. On peut y voir que le Brésil semble désormais hors de danger à en juger par la récente amélioration de sa « note de risque pays ». Cette note des différents indicateurs de vulnérabilité se base sur l’analyse quantitative développée par l’équipe dette émergente à performance absolue de Schroders.

Une stabilité démontrée face aux défis de l’année 2016.

Les marchés ont déjà commencé à récompenser ce regain de stabilité macroéconomique. Début 2016, plusieurs marchés d’obligations locales et de devises des pays émergents ont initié une reprise soutenue après des niveaux survendus les années précédentes. Il est particulièrement important de noter que ces marchés ont aussi récemment affiché une certaine résistance devant divers événements perturbateurs.

La solidité globale du dollar américain, l’accélération de la fuite des capitaux de Chine, le vote en faveur du Brexit, la tentative de coup d’État militaire en Turquie et les élections présidentielles aux États-Unis figurent parmi les principales difficultés de 2016, qui n’ont pourtant pas replongé dans la crise les pays émergents mentionnés ci-dessus. Cela illustre le fait que ces pays ont désormais nettement réduit leur dépendance aux capitaux étrangers à court terme.

Capacité retrouvée d’assouplissement des politiques

L’une des répercussions importantes de ce regain de stabilité macroéconomique est la capacité retrouvée de plusieurs banques centrales émergentes à abandonner le durcissement monétaire d’urgence mis en place ces dernières années. C’est notamment le cas du Brésil, où les taux directeurs viennent d’être abaissés après le niveau incroyablement élevé de 14,25 %. Les obligations souveraines brésiliennes à échéance longue et en devise locale, dont les rendements sont à 12 %, pourraient continuer à enregistrer des performances généreuses en 2017. On peut en dire autant des investissements en Colombie, en Russie, en Indonésie et en Afrique du Sud, où les rendements sont toujours très élevés et les devises se sont stabilisées. De plus, si la récente reprise des prix des matières premières se poursuit, ces perspectives positives pourraient encore s’éclaircir.

2017 : l’année de la différenciation

Toutefois, tous les pays et secteurs de la dette des marchés émergents ne sont pas logés à la même enseigne concernant ces tendances. Même si des opportunités intéressantes sont apparues sur certains marchés obligataires en devise locale, la dette en devise forte (c’est-à-dire libellée en dollar américain) doit être évitée. Ce secteur offre des rendements très faibles, une liquidité insuffisante et pourrait pâtir de sa sensibilité élevée aux rendements des bons du Trésor américain, ainsi que du positionnement excessivement élevé des fonds de dette émergente et internationale. Il faut aussi faire preuve de prudence à l’égard de pays comme la Turquie, où les signaux d’alerte de crise sont toujours au rouge.

Dans l’ensemble, une approche d’investissement alliant flexibilité, sélectivité et protection contre le risque baissier est plus que jamais nécessaire pour tirer le meilleur parti de cette classe d’actifs au cours d’une année placée sous le signe de la différentiation des performances.

S’abonner à nos paroles d’experts

Visitez notre centre de préférences et choisissez les articles que vous souhaitez recevoir.

Réservé exclusivement aux investisseurs et aux conseillers professionnels.

Ce document exprime les opinions du gérant ou de l'équipe citée et ne représente pas nécessairement les opinions formulées ou reflétées dans d’autres supports de communication, présentations de stratégies ou de fonds de Schroders.

Ce document n’est destiné qu’à des fins d’information et ne constitue nullement une publication à caractère promotionnel. Il ne constitue pas une offre ou une sollicitation d’achat ou de vente d’un instrument financier quelconque. Il n’y a pas lieu de considérer le présent document comme contenant des recommandations en matière comptable, juridique ou fiscale, ou d’investissements. Schroders considère que les informations contenues dans ce document sont fiables, mais n’en garantit ni l’exhaustivité ni l’exactitude. Nous déclinons toute responsabilité pour toute opinion erronée ou pour toute appréciation erronée des faits. Aucun investissement et/ou aucune décision d’ordre stratégique ne doit se fonder sur les opinions et les informations contenues dans ce document.

Les performances passées ne sont pas un indicateur fiable des performances futures. Les cours des actions ainsi que le revenu qui en découle peuvent évoluer à la baisse comme à la hausse et les investisseurs peuvent ne pas récupérer le montant qu’ils ont investi.

Les prévisions contenues dans le présent document résultent de modèles statistiques, fondés sur un certain nombre d'hypothèses.

Elles sont soumises à un degré élevé d'incertitude concernant l'évolution de certains facteurs économiques et de marché susceptibles d'affecter la performance future réelle. Les prévisions sont fournies à titre d'information à la date d'aujourd'hui. Nos hypothèses peuvent changer sensiblement au gré de l'évolution possible des hypothèses sous-jacentes notamment, entre autres, l'évolution des conditions économiques et de marché. Nous ne sommes tenus à l'obligation de vous communiquer des mises à jour ou des modifications de ces prévisions au fur et à mesure de l'évolution des conditions économiques, des marchés, de nos modèles ou d'autres facteurs.

Ce document est produit par Schroder Investment Management (Europe) S.A., succursale française, 1, rue Euler, 75008 Paris, France.

Authors

Thèmes