Autori

L’Eurozona non è riuscita a mettere a segno un rimbalzo della crescita nel secondo trimestre e si trova ora in una posizione difficile, aggravata dal fatto che, a nostro avviso, la guerra commerciale tra Stati Uniti e Cina è destinata a rivelarsi più grave e duratura del previsto. L’economia europea è orientata verso il commercio estero più di altre economie avanzate, il che significa che potrebbe trovarsi sotto pressione, se il commercio globale dovesse indebolirsi ulteriormente.

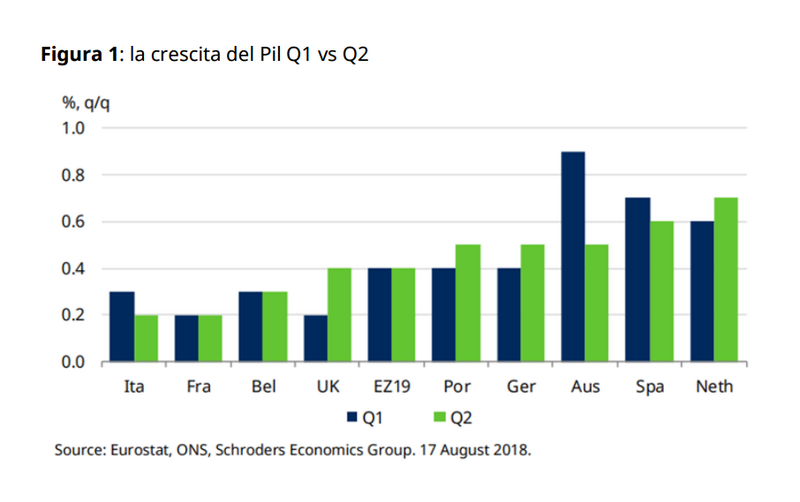

Sebbene il Pil di alcuni degli Stati membri più grandi sia salito, la crescita debole in Italia e Francia ha pesato sul dato complessivo e anche Austria e Spagna hanno registrato dei rallentamenti. In Germania la lettura è migliorata rispetto ai primi tre mesi dell’anno, ma i nuovi ordini industriali sono diminuiti, segnalando prospettive poco rosee per il contributo delle esportazioni nette alla crescita del Pil.

Alla luce di queste considerazioni, abbiamo tagliato le nostre stime di crescita del Pil dell’Eurozona per il 2018 al 2% dal 2,4% precedente. Si tratta del nostro secondo downgrade consecutivo, riconducibile principalmente alle attese di un’intensificazione delle guerre commerciali e al conseguente impatto sulla performance esterna dell’Eurozona.

Il 2019 dovrebbe seguire una traiettoria simile: la domanda domestica dovrebbe tenere bene, ma le continue tensioni commerciali freneranno quella esterna, motivo per cui abbiamo rivisto al ribasso le nostre previsioni dal 2,1% all’1,7%.

In termini di politica monetaria, la Banca Centrale Europea è tornata in modalità attendista dall’ultimo aggiornamento della forward guidance di giugno. In particolare, l’Eurotower sta monitorando due rischi cruciali: il primo riguarda l’impatto che il peggioramento dello scenario esterno avrà sull’economia dell’Eurozona, mentre il secondo è rappresentato dalla situazione politica in Italia.

Il Governo italiano formulerà una proposta di legge di bilancio nei prossimi mesi, che sembrerebbe orientata verso un ridotto pacchetto di stimoli fiscali. Detto questo, il nostro scenario di base prevede che la BCE prosegua lungo il percorso annunciato e termini il QE alla fine di quest’anno, mantenendo i tassi invariati fino all’estate 2019.

Infine, sulle prospettive di crescita dell’Eurozona pesano anche i negoziati sulla Brexit, che stanno arrivando al culmine e stanno mettendo in luce tutti i rischi legati al possibile outcome. Il Pil nel secondo trimestre è cresciuto, ma il dato complessivo ha celato debolezze sul fronte della domanda e del contributo del commercio netto. In un contesto in cui persiste una forte incertezza, abbiamo dunque tagliato anche le stime del Pil britannico per quest’anno dall’1,4% all’1,2% e per il 2019 dall’1,6% all’1,3%, in quanto stimiamo che le debolezze proseguiranno anche nel post Brexit.

Informazioni importanti: le opinioni e i pareri contenuti nel presente documento sono stati espressi da Azad Zangana, Senior European Economist & Strategist, Schroders, e non rappresentano necessariamente la visione aziendale formulata in altre comunicazioni, strategie o comparti di Schroders. Il presente documento ha scopo meramente informativo e non deve essere inteso quale offerta o una sollecitazione ad acquistare o a vendere qualsivoglia tipo di strumento finanziario o titolo o al fine di adottare una determinata strategia di investimento. Le informazioni qui contenute non rappresentano una consulenza, una raccomandazione o materiale di ricerca finalizzato all'investimento e non tengono in considerazione le specificità dei singoli destinatari. Il presente materiale non intende fornire una consulenza contabile, legale o fiscale e non deve essere utilizzato in tal senso. Schroders ritiene attendibili le informazioni qui contenute ma non ne garantisce la completezza o la precisione. Schroders non si assume alcuna responsabilità per fatti o giudizi errati. Nell’assumere le proprie decisioni strategiche e/o sulle singole operazioni finanziarie, gli investitori non devono fare affidamento sulle opinioni e sulle informazioni riportate nel presente documento. I rendimenti passati non sono un indicatore dei risultati futuri, i prezzi delle azioni e l'utile che ne deriva possono sia aumentare che diminuire e gli investitori potrebbero non recuperare l'importo investito in origine. Pubblicato da Schroders Italy SIM S.p.A., via della Spiga 30, 20121 Milano. Per vostra sicurezza, le comunicazioni possono essere registrate o monitorate.